Le marché du MICE (Meetings, Incentives, Congresses et Events) suscite beaucoup d’envies et aussi beaucoup d’interrogations. C’est un marché méconnu et pourtant au cœur de l’activité du voyage d’affaires et de l’hôtellerie. A l’heure où le Big Data est presque «passé de mode», le business du MICE reste un univers que personne ne sait dimensionner. Et c’est reconnu de façon unanime par tous les professionnels du secteur.

Certes, des études, des ordres de grandeurs sont avancés par les uns ou les autres, mais il suffit de quelques questions pour arriver au seul consensus réaliste : personne ne connait la taille du marché MICE qui pèse pourtant quelques très grands milliards d’euros pour l’Europe de l’Ouest (les estimations vont de 40 à 120 milliards d’euros par an) !

Le MICE : une multitude d’acteurs pour un budget composite

Tout d’abord, une première complexité existe avec de multiples entités potentiellement décisionnaires : des associations, des entreprises, des groupements, des fédérations...

Ensuite, les organisateurs d’événements sont très nombreux : les agences événementielles, les agences de voyages d’affaires, les réceptifs (appelés des DMC, Destination Management Compagnies en anglais), les Organisateurs Professionnels de Congrès (PCO pour l’acronyme anglais) ou encore les lieux comme des centres de congrès. Certains acteurs comme les offices de tourisme, les comités régionaux ou départementaux du tourisme ont aussi un pouvoir d’influence important. Les producteurs du voyage comme les compagnies aériennes ou ferroviaires, les croisiéristes, les loueurs de voitures, les assureurs, les hôteliers ou professionnels de l’hébergement sont souvent les mêmes que pour le voyage d’affaires ; du coup, un recouvrement des dépenses est inévitable, même si les pratiques d’achats sont différentes.

Et enfin, il ne faut pas oublier les traiteurs, les producteurs de contenus, les spécialistes de l’audiovisuel, de la scénographie, les entreprises de nouvelles technologies...

Ce que vous trouverez dans ce white paper

C’est dans ce contexte que Concomitance Consulting a mené une étude auprès de plus de 300 meeting planners dans les 3 principaux marchés européens que sont la France, l’Allemagne et le Royaume-Uni.

De cette étude est né ce livre blanc que nous vous proposons de partager. Vous y trouverez un bilan des principaux constats de l’étude, des points d’aspérité sur les marchés français, allemand et anglais et un benchmark des pratiques MICE dans l’hôtellerie.

Ce document est un « executive summary » des données recueillies. Une synthèse plus large est disponible par ailleurs. Nous restons à la disposition du lecteur pour prendre en compte les remarques et commentaires ainsi que répondre aux demandes.

Marchés français, anglais et allemand du MICE

o Près de 2/3 des événements sont des réunions impliquant moins de 30 personnes En France, en Allemagne et au Royaume-Uni, près de 2/3 des événements sont des réunions de moins de 30 participants. Ceci est valable pour les entreprises mais également pour les structures associatives, les syndicats et autres fédérations. Il va de soi que, pour ces événements, le recours à un intermédiaire spécialisé dans le MICE est moins courant. Ce premier risque montre à quel point le marché du MICE est fragmenté, souvent sousestimé et nécessite des outils spécifiques pour la commercialisation d’offres.

o 46% des organisations disposent d’un budget MICE de moins de 150 k€ Plus de 60% des structures associatives, syndicats et autres fédérations disposent d’un budget MICE inférieur à 150 k€. Les entreprises, quant à elles, sont près de 40% à gérer tous leurs événements avec moins de 150 k€. Ce constat est à mettre en parallèle avec une légère diminution de la durée des événements. La grande majorité des événements durent moins de 2 jours en 2015. Seuls les conférences/congrès durent encore en moyenne 2 jours. Bien qu’en moyenne les budgets MICE augmentent, la tendance est à l’optimisation des budgets des événements et à la réduction de leur durée. Les meeting planners doivent donc faire face à une multiplication des événements de courte durée.

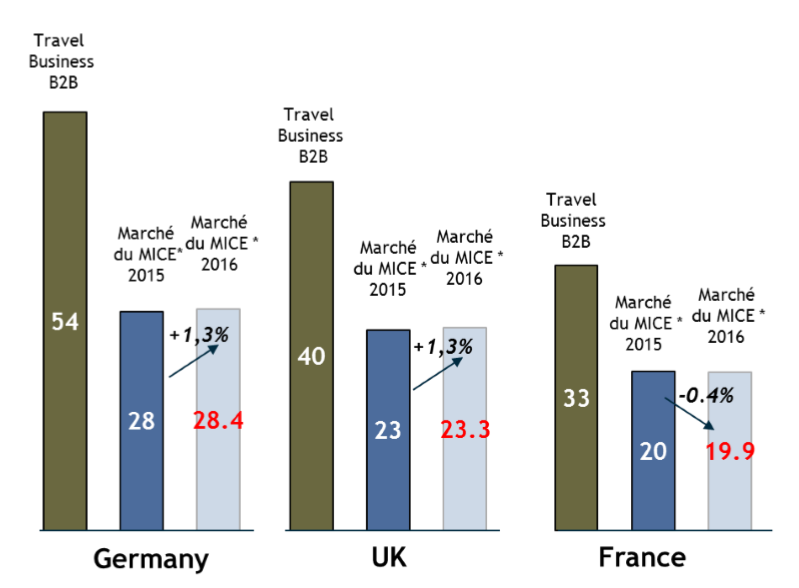

o 44% des événements internes à l’entreprise Alors que 37% des événements ont un objectif commercial ou de communication (lancement de produits, conférences, congrès, Communication & Relations Presse), 44% des événements sont destinés au management interne de l’entreprise (formations, réunions, séminaires de direction, conseils d’administration, incentives). Les 19% restants sont dédiés à des événements exceptionnels ou à la participation à des événements organisés par d’autres entités.

Comment sont gérés les événements ?

o La direction générale est impliquée dans la prise de décision dans plus de la moitié des événements Les directions générales sont fortement impliquées dans le choix et la négociation liés à l’organisation des événements. Même lorsque l’entreprise dispose d’acheteurs, de meeting planners ou d’un service dédié à l’événementiel, la direction générale reste très présente dans plus de 50% des décisions relatives à événementiel.

o 90% des événements sont gérés en interne par les entreprises. Les intermédiaires (agences) n’interviennent que pour 10% des événements même s’ils estiment être impliqués dans 30 à 40% des cas. Les entreprises et associations estiment gérer 90% des événements directement avec leurs équipes internes. Le recours à des outils de sourcing et de réservation en ligne ou aux services d’un venue finder ne sont pas alors pas considérés comme une externalisation de la gestion de l’événementiel. Par conséquent, seuls 10% des événements sont confiés à des intermédiaires. Du point de vue des intermédiaires, 30 à 40% des événements leur seraient confiés. Cette divergence de perception est certainement liée au périmètre du marché : une partie de petits événements n’est probablement pas visible pour les intermédiaires.

o 91% des entreprises considèrent que la dépense de MICE est sous contrôle mais seulement 50% disposent d’un outil de suivi de la dépense Bien qu’une part importante des entreprises considère contrôler la dépense et ne pas pouvoir optimiser le budget MICE, 50% des entreprises ne disposent pas d’outils de gestion et de suivi des dépenses. Des outils de mesure du ROI ou des processus de récupération de la TVA sont loin d’être systématiquement mis en place. Ces éléments montrent la moindre maturité du MICE par rapport au voyage d’affaires dans la plupart des entreprises.

Quelques spécificités observées en France, en Allemagne et au U

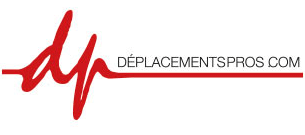

La France arrive en 2015 à la 3e position européenne en termes de volume d’activité MICE après l’Allemagne et le Royaume-Uni. Pour 2016, les acteurs s’attendent à un léger repli en raison des attentats ayant eu lieu à Paris, fin 2015.

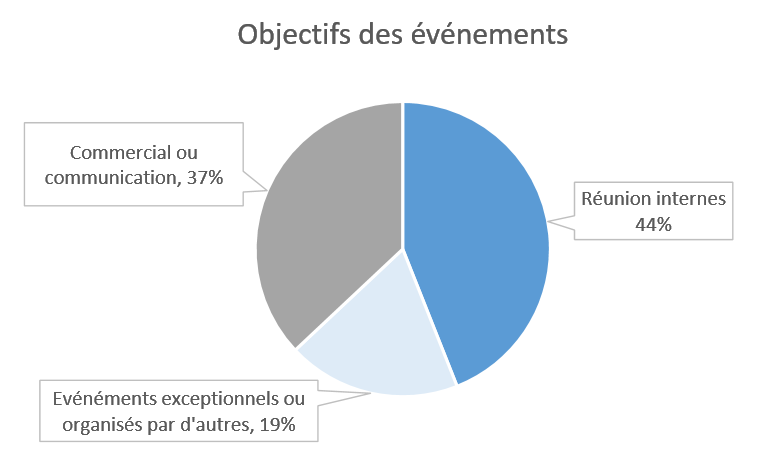

57% des événements en France comptent moins de 30 participants et 59% des entreprises disposent d’un budget de moins de 150 k€. Le coût par participant avec ou sans hébergement est pourtant sensiblement plus élevé (environ +20%) en France qu’en Allemagne ou au Royaume-Uni. Ce constat s’explique en partie par un recours plus fréquent à un intermédiaire pour l’organisation des événements.

En termes de type d’événements, ce sont les formations et les réunions d’équipes internes qui ont été les plus nombreuses en France en 2015.

Les entreprises françaises ont organisé 73% de leurs événements en France. Plus de 2/3 des événements organisés à l’étranger le sont en Europe.

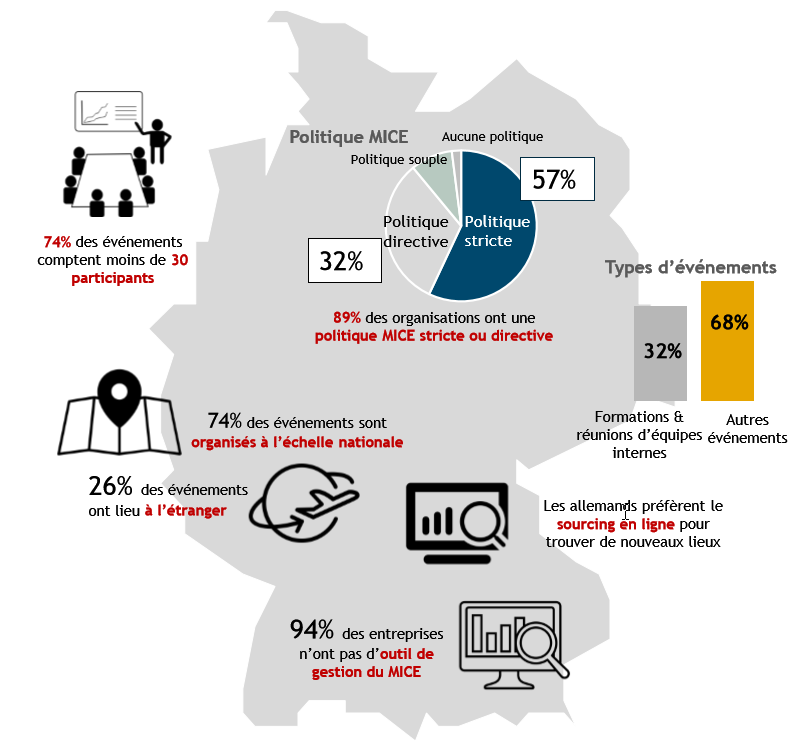

Avec un volume d’activité estimé à 28 milliards d’euros, l’Allemagne est le 1er marché européen. Pour 2016, une croissance de 1,3% est attendue par les professionnels.

C’est aussi en Allemagne que la part des événements de moins de 30 participants est la plus importante (74%). Dans 32% des cas, il s’agit de formations ou de réunions d’équipes internes.

L’Allemagne se caractérise en termes d’organisation par la mise en place de politiques MICE strictes (57%) ou directives (32%). Rares sont les entreprises qui n’ont pas de politique MICE. Dans un souci d’optimisation, les meeting planners allemands préfèrent les outils de sourcing en ligne et se sont dotés à 94% d’un outil de gestion et de suivi de leurs événements.

74% des événements organisés par les organisations allemandes le sont en Allemagne. Seuls 8% des événements ont lieu hors du continent européen.

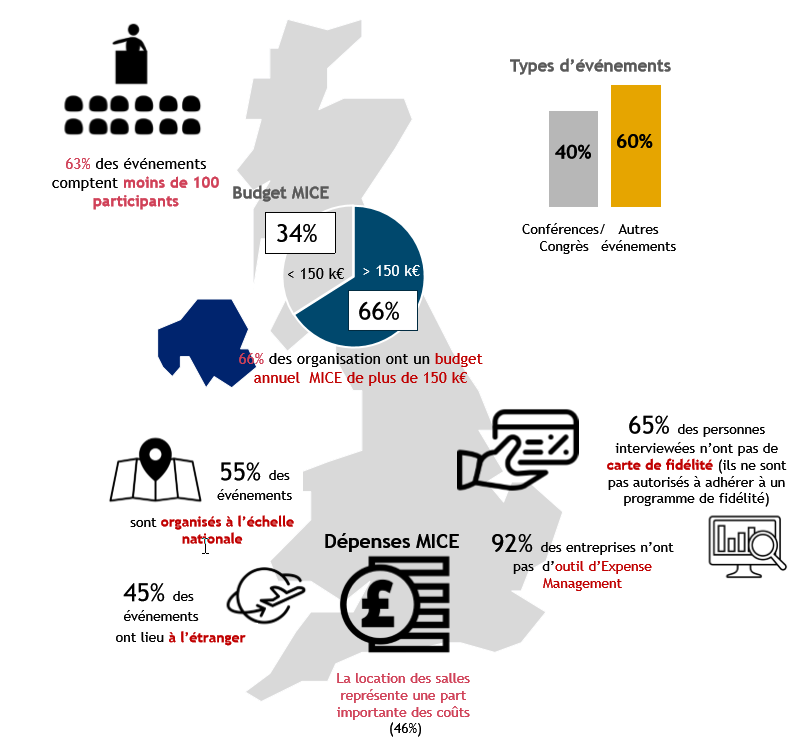

Le marché du MICE anglais arrive en 2e place en Europe avec 23 milliards d’euros et une croissance attendue pour 2016 de 1,3%.

Les événements des organisations anglaises sont généralement plus importants. 63% des événements comptent plus de 100 participants. Dans cette logique, les budgets MICE sont également en moyenne plus élevés. Ces résultats s’expliquent par la nature des événements : les conférences et congrès représentent 40% des événements au Royaume-Uni.

Une autre spécificité du MICE au Royaume-Uni tient à la plus grande propension des décideurs à organiser des événements à l’étranger. Dans 45% des cas, le lieu choisi se situe à l’étranger, en Europe (23%), en Amérique du Nord (9%) ou ailleurs dans le monde (13%).

En termes de dépenses, la location de l’espace représente une part significativement plus importante au Royaume-Uni que dans les autres pays.

Les programmes de fidélité sont moins utilisés au Royaume-Uni. Cela découle du fait que de nombreuses entreprises interdisent à leurs employés de souscrire à ce type de programme.

Focus sur l’offre hôtelière pour le MICE

Les hôteliers, fortement présents sur le marché, ne communiquent pas sur leur activité MICE. Aucun leader n’est identifié et reconnu sur le marché.

L’analyse des principaux hôteliers présents sur le marché a permis de constater que seuls les groupes internationaux commencent à déployer des offres et des outils susceptibles à terme de structurer le marché.

Les groupes hôteliers nationaux disposent de moyens bien plus limités pour développer leurs activités MICE. Généralement ils ont bâti une ou quelques offres mais n’ont pas d’outils en ligne ni de programme de fidélité. Seuls certains hôteliers semblent se développer significativement dans le MICE grâce à une stratégie 100% MICE. Ces acteurs proposent d’accueillir des groupes avec des prestations complètes pouvant intégrer des activités telles que le team-building ou des activités de détente.

De nouveaux acteurs, plutôt apparentés au monde des start-ups, s’intéressent à ce marché. Forts du constat que beaucoup d’organisations ne trouvent pas facilement de lieu pour organiser leurs événements, ces nouveaux acteurs offrent à la fois l’accès à une plateforme de réservations et des outils de gestion adaptés. Ces acteurs pourraient à moyen terme devenir les leaders sur le marché et structurer des pratiques qui sont encore très hétérogènes.

CONCLUSION

Une seule chose est sûre, les intervenants à toucher pour couvrir le marché du MICE sont nombreux. Plusieurs dizaines de milliers rien que pour chacun des 3 pays étudiés. La plus grande partie de ces contacts n’est pas intégrée dans une organisation MICE structurée (comme MPI, Meeting Professionals International) et leurs consommations sont très variables d’une période à l’autre.

Par ailleurs, les objectifs, marges de manœuvre, besoins et désirs de chacun sont très variables et dépendent notamment de la fonction ou du rôle de l’interlocuteur qui gère le projet d’événementiel. Cet interlocuteur peut être un travel manager, un(e) assistant(e) de direction ou d’équipe, un chef de projet événementiel / incentive / séminaire au sein d’une direction fonctionnelle, un membre d’une équipe de direction.

Cela permet d’avoir des ambitions fortes si l’on opère sur le marché car pour l’instant cette disparité et cet éclatement permettent à beaucoup de sociétés de prospérer avec plus ou moins de bonheur. Mais cela limite aussi la capacité des acteurs à se positionner de façon holistique et pertinente sur l’ensemble du marché.

Pour se positionner, il faut choisir ses cibles et choisir c’est renoncer. Mais l’absence de dimensionnement du marché implique que tous les prestataires se positionnent sans réelle maîtrise des opportunités.

Un axe de progrès à partager, la création d’une vision consolidée des dépenses

Aucun pays n’est mieux loti que les autres en ce qui concerne la connaissance du dimensionnement. Le moyen ? Lancer une étude en syndication récurrente sur plusieurs milliers de décideurs et de prestataires pour échanger avec eux sur comment faire mieux plus que sur combien peut-on faire !

Ci dessous le PDF de cette étude B3tsi/Concomitance Consulting

B3tsi/Concomitance Consulting a réalisé cette étude fin 2015 sur la base de :

- une enquête téléphonique auprès de 300 professionnels en charge de l’organisation d’événements pour une entreprise, une association ou un intermédiaire. Ces organisations sont basées en France, en Allemagne ou au Royaume-Uni et sont réparties selon un échantillon représentatif de grands groupes, d’ETI et de PME/PMI ;

- une analyse des études existantes sur le marché du MICE en France, Allemagne et au Royaume-Uni ;

- un benchmark de l’offre hôtelière en matière de MICE ;

- d’interviews d’experts du marché du MICE.

Crédits : les icones utilisées dans ce livre blanc sont extraits de la plateforme collaborative de partage d'icônes The Noun Project et ont été créées par Ema Dimitrova, Olivier, Creative Stall, Frederick Allen et Gerard Wildmoser.

- Venue finder (inventeur de lieux) : spécialiste qui concentre son expertise sur la sélection et la recommandation des lieux les mieux adaptés à la réception de l’évènement. Très présents sur le marché anglais.

- PCO (Professionnal Congress Organizer) : Entreprise d’évènementiel spécialisée dans l’organisation de congrès

- DMC (Destination Management Company - agence réceptive) : organisme (travailleur indépendant ou société) qui est installé à demeure dans un pays et qui se charge de concevoir des programmes pour proposer des séjours dans le pays dans lequel il est installé